Janus Henderson Investors: Europäische REITs: Schnelle Korrektur, langsame Erholung?

Guy Barnard, Co-Head of Global Property Equities, Janus Henderson Investors

Guy Barnard, Co-Head of Global Property Equities, Janus Henderson Investors

- Europäische börsennotierte Immobilien erzielten im ersten Halbjahr 2025 eine positive Rendite: Anfang März schwächster Sektor, stärkster Performer im 2. Quartal.

- Private Investoren wenden sich trotz erheblicher Aufschläge den Reits-Märkten zu, ein Beleg für attraktive Chancen.

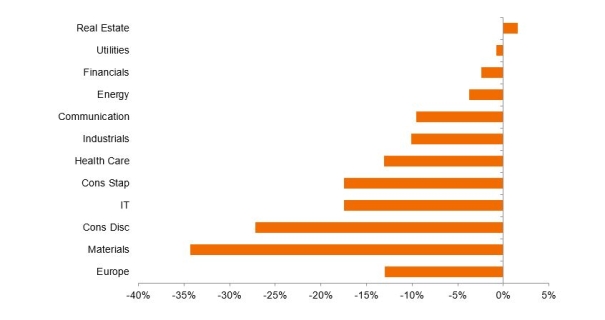

Investmentfonds.de | Europäische börsennotierte Immobilien verzeichneten im ersten Halbjahr 2025 einen erheblichen Zuwachs von fast 10 %.[1] Interessant: Der Sektor entwickelte sich zum stärksten des europäischen Aktienmarktes im zweiten Quartal, nachdem er Anfang März aufgrund der negativen Reaktion auf die deutsche Fiskalpolitik und höhere Bund-Renditen noch der schwächste war. Die Anlageklasse entwickelte sich nach Präsident Trumps „Tag der Befreiung” am 4. April überdurchschnittlich gut: Angesichts der weniger vorhersehbaren Wirtschaftslage suchten Anleger die relative Stabilität und die defensiven Eigenschaften von Immobilien-Cashflows (Abbildung 1). Die Tatsache, dass der Sektor mit den breiteren Aktienmärkten Schritt gehalten hat und gleichzeitig Diversifizierung bietet, unterstreicht erneut die Vorteile einer Immobilienallokation.

Abbildung 1:

Verhältnis der Gewinnrevisionen für den europäischen Sektor in den nächsten 12 Monaten

Quelle: MSCI, IBES, Morgan Stanley Research, Stand: 17. Juli 2025. Hinweis: Die Immobilienbranche umfasst Immobilieninvestmentgesellschaften (REITs) sowie Immobilienverwaltung und -entwicklung.

Quelle: MSCI, IBES, Morgan Stanley Research, Stand: 17. Juli 2025. Hinweis: Die Immobilienbranche umfasst Immobilieninvestmentgesellschaften (REITs) sowie Immobilienverwaltung und -entwicklung.

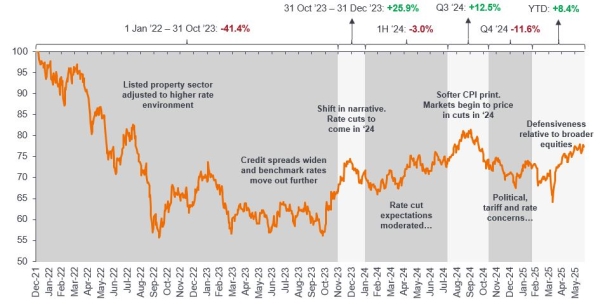

Bei weiterer Betrachtung sei daran erinnert, dass europäische Immobilieninvestmentgesellschaften (REITs) schnell auf die höheren Zinsen im Jahr 2022 reagierten und eine Korrektur der Immobilienwerte einpreisten. Da die Zentralbanken ihren Kurs geändert haben und Kredite wieder vergeben werden, befindet sich der Sektor seit Ende 2023 in einer vorsichtigen Erholungsphase (Abbildung 2).

Abbildung 2:

Öffentliche REITs sind zukunftsorientiert und oft Vorreiter bei Markttrends.

FTSE EPRA Nareit Developed Europe Capped Index seit Januar 2022 Quelle: Janus Henderson Investors, Bloomberg, Stand: 20. Juni 2025. Die Wertentwicklung in der Vergangenheit ist kein Indikator für zukünftige Erträge.

Quelle: Janus Henderson Investors, Bloomberg, Stand: 20. Juni 2025. Die Wertentwicklung in der Vergangenheit ist kein Indikator für zukünftige Erträge.

Die Erholung des Aktienmarktes war bislang sehr fragil, was sowohl auf ein unsichereres makroökonomisches Umfeld als auch auf eine gewisse Skepsis hinsichtlich der Fundamentaldaten und Werte von Immobilien zurückzuführen ist. Daraus ergeben sich aus unserer Sicht nach wie vor Chancen für Anleger, ihre Immobilienerträge in den kommenden Jahren über die öffentlichen Märkte zu steigern. Hier erwarten wir eine anhaltende Neubewertung der Multiples des Sektors, um die zugrunde liegenden Erträge und die ertragsorientierten Immobilienerträge zu verbessern.

Die rege M&A-Aktivität spiegelt den aktuellen Wert europäischer REITs wider

Diese Chance zur Wertsteigerung unterstreicht eine bemerkenswerte Entwicklung im europäischen REIT-Sektor in diesem Jahr: die zunehmende Aktivität im Bereich Fusionen und Übernahmen (M&A). So gab es Private-Equity-Angebote für mehrere britische REITs, darunter die auf das Gesundheitswesen spezialisierten Assura (Marktkapitalisierung 1,8 Mrd. GBP) und den auf Logistik fokussierten Warehouse REIT (Marktkapitalisierung 485 Mio. GBP). Die Angebotsaufschläge von rund 35–40 % zeigen, dass börsennotierte Immobilienvehikel im Vergleich zum wahren Wert ihrer zugrunde liegenden Vermögenswerte deutlich unterbewertet sind. [2]Auch die Konsolidierung der Branche schreitet voran: Die europäischen Gesundheitsimmobilienunternehmen Aedifica und Cofinimmo streben eine Fusion an, durch die ein Branchenführer in Europa entstehen könnte, der für zusätzliches Gewinnwachstum sorgen könnte. Da die Zahl europäischer REITs zurückgegangen ist, gibt es nun weniger, dafür aber größere, effizientere und hoffentlich besser bewertete Unternehmen. Wir halten dies für einen notwendigen Entwicklungsschritt der Branche, da wir aus den Erfahrungen des etablierteren (und historisch performancestärkeren) US-REIT-Sektors lernen können.

Verbesserte Wachstumsaussichten in Verbindung mit soliden Fundamentaldaten

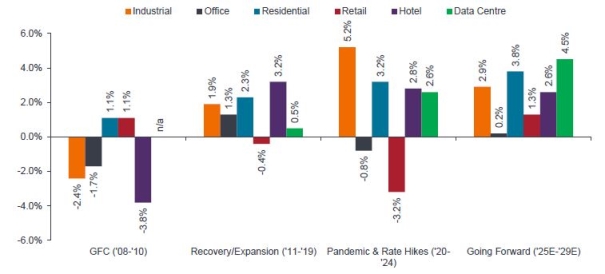

Wir gehen davon aus, dass sich die Fundamentaldaten des Immobilienmarktes weiterhin allmählich verbessern werden. Abbildung 3 zeigt den positiven Ausblick von Green Street Advisor für REITs mit prognostiziertem Mietwachstum in allen wichtigen Immobiliensektoren von 2025 bis 2029, einschließlich der Spitzenreiter Einzelhandel und Büro. Die jüngsten Unternehmensberichte liefern weitere Belege dafür, dass REITs von Märkten mit begrenztem Angebot profitieren können. Steigende Zinsen und Baukosten haben in den meisten Sektoren und Märkten zu einem deutlich geringeren Neubauvolumen geführt.

Abbildung 3:

Mietwachstum nach Immobilienart

Netto-Mieteinnahmen (NRI) nach Art der Immobilie Quelle: Green Street, Janus Henderson Investors, Stand: 31. Dezember 2024. Es gibt keine Garantie dafür, dass sich vergangene Trends fortsetzen oder Prognosen eintreffen werden.

Quelle: Green Street, Janus Henderson Investors, Stand: 31. Dezember 2024. Es gibt keine Garantie dafür, dass sich vergangene Trends fortsetzen oder Prognosen eintreffen werden.

Die positiveren Aussichten für europäische REITs dürften zu einer anhaltenden Erholung der Bewertungen führen und den Unternehmen die Grundlage für weiteres Wachstum bei Gewinnen und Dividenden bieten. Dieses Potenzial scheint sich jedoch nicht in den aktuellen Bewertungen widerzuspiegeln (Abbildung 4).

Figure 4:

Langfristige Bilanzsumme und Gesamtrendite für britische REITs

Quelle: Jahresabschlüsse der Unternehmen, Datastream, Schätzungen von Peel Hunt vom Juni 2025. Index neu auf 100 gesetzt, Stand Dezember 1999. Es gibt keine Garantie dafür, dass sich vergangene Trends fortsetzen oder Prognosen eintreffen werden.

Quelle: Jahresabschlüsse der Unternehmen, Datastream, Schätzungen von Peel Hunt vom Juni 2025. Index neu auf 100 gesetzt, Stand Dezember 1999. Es gibt keine Garantie dafür, dass sich vergangene Trends fortsetzen oder Prognosen eintreffen werden.

Es gibt Chancen bei Unternehmen, die über eine Markterholung hinaus Wert schaffen können. Merlin Properties in Spanien baut eine wertvolle Pipeline für Rechenzentren in den gut vernetzten iberischen Märkten auf. Ebenso strebt der auf Mittel- und Osteuropa fokussierte Industrie-/Logistikvermieter CTP durch seine Entwicklungsaktivitäten in einem Markt, der von Near-Shoring-Trends stark profitiert, ein zweistelliges Wertwachstum an. Mehr als 20 % seiner jüngsten Vermietungsaktivitäten entfallen auf asiatische Kunden, die „in Europa für Europa produzieren”.[3] Wir sehen auch Wert in Turnaround-Geschichten. Die Einzelhandelsvermieter Unibail-Rodamco-Westfield und Hammerson haben ihre Bilanzen saniert und suchen nun wieder nach Wachstumschancen.

Wie geht es jetzt weiter?

Der REIT-Sektor hat sich stabilisiert und bietet Anlegern sowohl Wert als auch Wachstumspotenzial. Unsere drei Kernbotschaften lauten:- Die Bewertungen wurden korrigiert und erholen sich nun – dies spiegelt sich jedoch noch nicht vollständig in den REIT-Preisen wider.

- Die operative Performance der meisten REIT-Unternehmen bleibt robust, wobei die Mieten für erstklassige Immobilien weiter steigen. Dies dürfte durch die gedämpfte Neubautätigkeit in den kommenden Jahren unterstützt werden.

- REITs positionieren sich erneut für Wachstum und suchen nach Möglichkeiten, Kapital gewinnbringend einzusetzen und ihre starken operativen Plattformen zu nutzen.

Das erste Halbjahr 2025 zeigt uns, dass die Diversifizierung eines Portfolios nach wie vor ist – REITs könnten hier eine Rolle spielen. Der Anstieg der M&A-Aktivitäten im europäischen börsennotierten Sektor ist bemerkenswert und unterstreicht den Wert, den wir in vielen Teilen des Marktes sehen. Privatmarktanlagen sind zwar im Trend, doch viele Privatanleger wenden sich den öffentlichen REIT-Märkten zu – selbst zu erheblichen Aufschlägen. Das unterstreicht, wie attraktiv die aktuellen Chancen für langfristige Anleger sind.

*** - Anzeige -

Anlageberatung.de

Anlageberatung zu den Unruhen an der Börse.

So geht man sicher durch die Krise.

Wie kann man sein Vermögen am besten durch die Krise bringen?

>>> Hier klicken- Ende Anzeige -

***

- Ende der Nachricht

Die Aussagen einer bestimmten Person geben deren persönliche Einschätzung wieder (Janus Henderson Investors). Die zur Verfügung gestellten Informationen erheben keinen Anspruch auf Vollständigkeit und stellen keine Beratung dar (Janus Henderson Investors).

|

INVESTMENTFONDS.DE |

|

INVESTMENTFONDS.DE | Hinweise in eigener Sache:

*** - Anzeige - Newsletter | Aktuell | Kostenlos

Jetzt kostenlos den wöchentlichen Newsletter mit den aktuellsten Markteinschätzungen und Marktanalysen erhalten!

Interesse auf den Blick in die Zukunft der nächsten Börsenriesen?

Hier einfach mit Email registrieren! Jederzeit kündbar.

- Ende Anzeige -

***

Disclaimer: Diese Meldung ist keine Empfehlung zu einer Fondsanlage und keine individuelle Anlageberatung. Vor jeder Geldanlage in Fonds sollte man sich über Chancen und Risiken beraten und aufklären lassen. Der Wert von Anlagen sowie die mit ihnen erzielten Erträge können sowohl sinken als auch steigen. Unter Umständen erhalten Sie Ihren Anlagebetrag nicht in voller Höhe zurück. Die in diesem Kommentar enthaltenen Informationen stellen weder eine Anlageempfehlung noch ein Angebot oder eine Aufforderung zum Handel mit Anteilen an Wertpapieren oder Finanzinstrumenten dar.

Risikohinweis: Die Ergebnisse der Vergangenheit sind keine Garantie für künftige Ergebnisse. Die Aussagen einer bestimmten Person geben deren persönliche Einschätzung wieder. Die zur Verfügung gestellten Informationen erheben keinen Anspruch auf Vollständigkeit und stellen keine Beratung dar.

News zum Thema

Weitere News auswählen

Finanztest Empfehlung

Tausende Investmentfonds ohne Ausgabeaufschlag - Fondsvermittler aus dem Internet sind häufig die beste Adresse … wie beispielsweise: investmentfonds.de - Finanztest Empfehlung 10/2023